Dossier Koopkracht

Besparen via de boekhouding. Tips van EZ Boekhouding

Besparen via je boekhouding! Een goed overzicht op je inkomsten en uitgaven is altijd belangrijk, zowel in goede als slechte tijden. Maar er is meer waar je op kunt letten om onnodige uitgaven te voorkomen en geld te besparen. We hebben hier enkele tips voor je op een rijtje gezet.

Voorkomen van onnodige uitgaven

1. Aangiftes op tijd doen (= boete voorkomen)

Door zowel de btw-aangiften als de aangifte inkomstenbelasting op tijd in te dienen, voorkom je een boete. Een btw-aangifte niet op tijd doen kost € 68. Bij de aangifte inkomstenbelasting ligt dat een stuk hoger, namelijk minimaal € 385. Dit kan nog hoger zijn, afhankelijk van diverse omstandigheden. Een boete is natuurlijk onnodig zonde. Zet het dus in je agenda wanneer je aangifte moet doen en zorg dat je op tijd start.

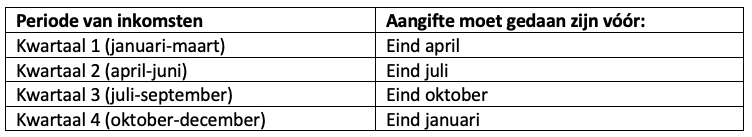

Als je btw per kwartaal afdraagt, dan moeten de btw-aangiftes gedaan zijn aan het eind van de volgende maanden:

De aangifte inkomstenbelasting moet ingediend zijn vóór 1 mei 2023, tenzij je uitstel hebt aangevraagd.

2. Aangiftes op tijd betalen (= boete voorkomen)

Aangiftes moeten niet alleen op tijd worden ingediend maar ook op tijd worden betaald. Bij het niet-tijdig betalen van de btw-aangifte kun je een boete opgelegd krijgen van € 50. Doe dit dus altijd direct bij het indienen van de aangifte.

3. Voorlopige aanslag aanvragen (= rente voorkomen)

Werkgevers betalen periodiek voor hun werknemers loonbelasting. Loonbelasting is een zogenoemde ‘voorheffing’ op de inkomstenbelasting, wat feitelijk betekent dat tussentijds de nodige (inkomsten)belasting wordt ingehouden op het loon. Dat is een wezenlijk verschil met jou als ondernemer. Doorgaans betaal je de verschuldigde belasting in één keer aan het eind van het jaar. Maar, wist je dat dit soms nadelig kan uitpakken? De Belastingdienst rekent namelijk rente over de periode vanaf 1 juli na het aangiftejaar tot 6 weken na de datum op de aanslag.

Als voorbeeld: je dient de aangifte over 2022 in op 29 april 2023. De Belastingdienst beoordeeld jouw aangifte en legt een aanslag op in december 2023. Over het te betalen belastingbedrag wordt dan rente gerekend vanaf juli 2023 tot en met december 2023 (5 maanden). Het rentepercentage is 4% per jaar. Stel dat je € 10.000 aan belasting moet betalen dan is de verschuldigde rente (€ 10.000 x 4% x (5/12) = ) € 166.

Je kunt dit voorkomen door een voorlopige aanslag aan te vragen. Je vult dan alvast een schatting van het inkomen in en betaalt maandelijks belasting. Om op zeker te spelen kun je het beste iets hoger inschatten zodat je aan het eind van het jaar niks hoeft bij te betalen.

Je kunt het gehele jaar een voorlopige aanslag aanvragen en/of wijzigen.

Levert geld op

1. 1225 uur werken (en administreren) per jaar

Als je 1225 uur per jaar werkt in jouw onderneming, dan heb je recht op de zelfstandigenaftrek. Afhankelijk van jouw inkomen levert dit effectief een voordeel op van € 2.300 tot € 3.200. Zorg er wel voor dat je uren ook kunt bewijzen. Een goede administratie is vereist. Houd je uren bij in je (digitale) agenda, of beter nog; in je boekhoudprogramma.

2. Aanloopkosten opvoeren

Aanloopkosten zijn kosten die gemaakt worden voordat een onderneming daadwerkelijk opgestart is en inkomsten begint te genereren. Voorbeelden van aanloopkosten zijn de kosten voor het opzetten van een bedrijf, zoals de kosten voor het opstellen van een businessplan, het aanvragen van vergunningen en het ontwikkelen van een website. Voor zzp'ers kunnen ook de kosten voor het aanschaffen van materiaal en gereedschappen als aanloopkosten worden gezien.

Wist je dat je btw terug kunt krijgen over aanloopkosten? Ben je in de afgelopen 3 jaar gestart? Dan loont het wellicht om een verzoek te doen bij de Belastingdienst. Lees hier verder over wat aanloopkosten zijn.

3. Slim investeren

Ben je van plan om wat spullen aan te schaffen voor jouw onderneming? Wellicht is handiger om dit te bundelen in één jaar!

Als je investeert, dan kan dat een belastingvoordeel opleveren als je boven de drempel voor de Kleinschaligheidsaftrek (KIA) uitkomt (€ 2.400 in 2022).

De kleinschaligheidsinvesteringsaftrek (KIA) is een fiscale aftrekregeling voor zelfstandige ondernemers en mkb-bedrijven. Deze aftrekregeling is bedoeld om zzp'ers en mkb-bedrijven te stimuleren om te investeren in kleinschalige investeringen, zoals in machines, gereedschappen en andere bedrijfsmiddelen.

Door investeringen te bundelen in één jaar, kun je dat voordeel behalen. Het moet dan dus wel gaan om investeringen van meer dan € 450,- per stuk. Koop je bijv. een laptop en een camera, dan zullen die wél kwalificeren vanwege het hoge bedrag. Maar een extern scherm van onder de € 450,- excl btw dus niet.